Sehen Sie das volle Video-Interview unter diesem Link.

Ein paar Gedanken zur Rallye

Nach dem fulminanten Tag gestern (02.02.2023) haben Ford, Amazon, Apple und Google nachbörslich Zahlen gemeldet und die Erwartungen enttäuscht. Fundamental kommt also durchaus das, was man in einem sich eintrübenden Konjunkturumfeld erwarten kann. Meta hat auf der Umsatzseite zwar auch nicht überzeugt, war aber zuvor schon so stark abgestraft worden, dass durch das Signal von mehr Kostendisziplin gestern der Kurs um rund 25% angestiegen war.

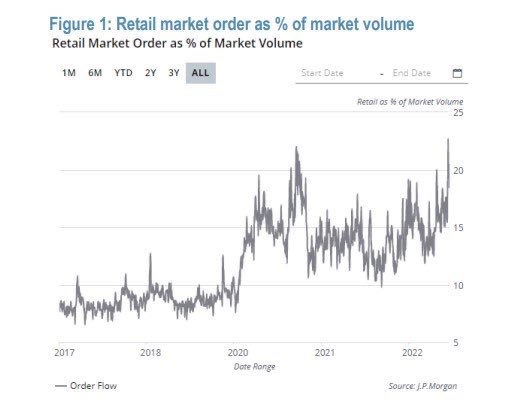

Insgesamt scheint die Rally vor allem durch FOMO (Fear of missing out – die Angst, nicht dabei zu sein) auf Kleinanlegerseite getragen zu werden. Retail-Orders sind in den USA als Anteil am gesamten Handelsvolumen auf einem Allzeithoch. Das zeigt, dass die Zinserhöhungen die Menge von spekulativ verfügbaren Mitteln noch nicht wirklich vermindert haben:

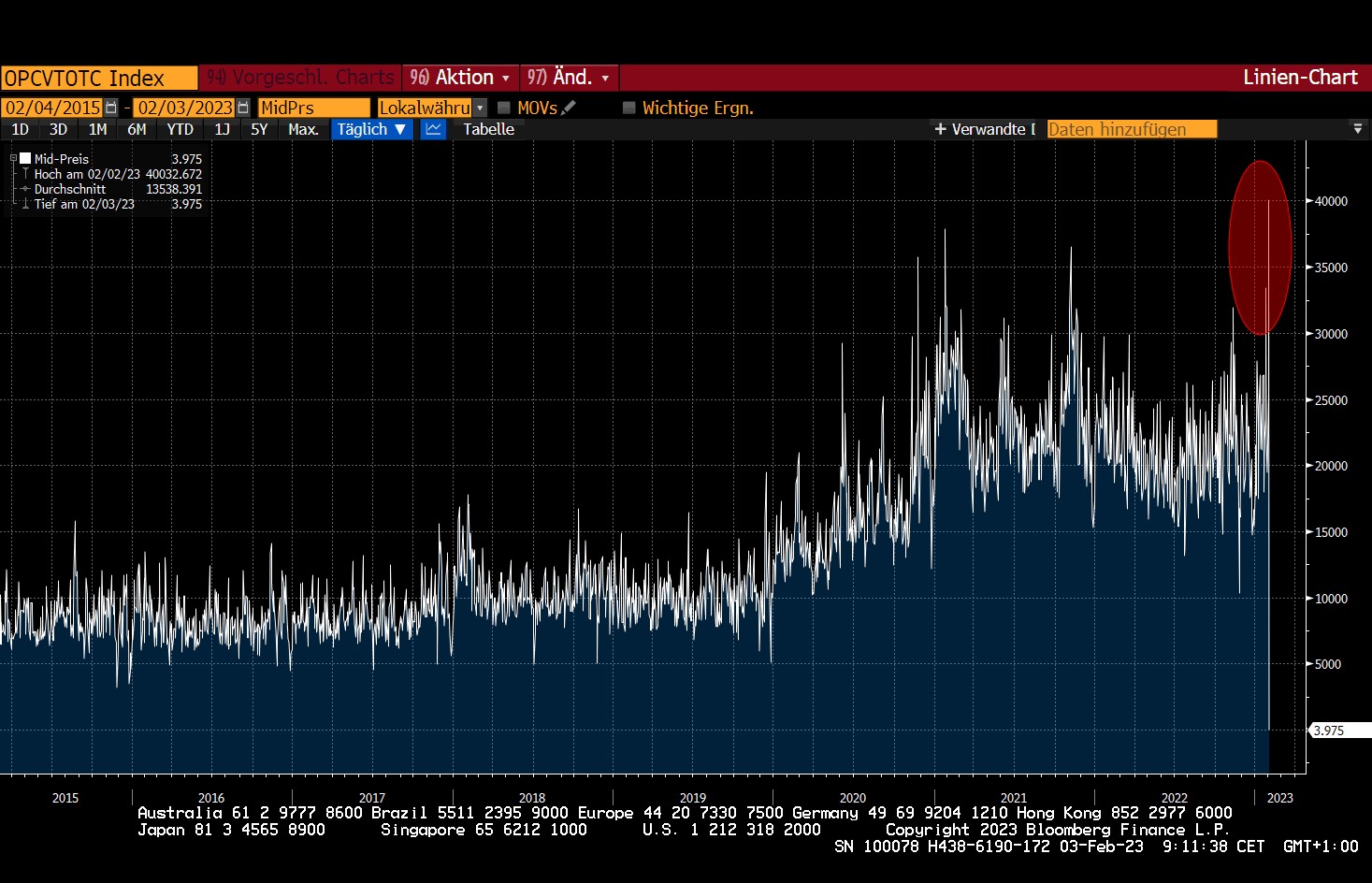

Das Volumen der ausstehenden Call-Optionen liegt in den USA auch auf einem neuen Rekordniveau, was auch ins Bild von „heißer“ Spekulation passt. Erstaunlich ist, dass mittlerweile mehr Call-Optionen ausstehen, als noch auf den Höhepunkten der Retail-Spekulationswelle in 2021. Da das Volumen von Optionen mit sehr kurzen Restlaufzeiten (30-40% sind so genannte Tagesoptionen) sehr hoch ist, kann der Markt durch einen „Gamma-Squeeze“ (Market Maker kaufen immer mehr vom Underlying, um sich zu hedgen, je mehr es gegen sie läuft) zusätzlich in die Höhe getrieben werden:

Das freundliche Umfeld mag noch eine Weile anhalten, vieles spricht aber für einen erneuten deutlichen Rückgang von den aktuellen Niveaus.

Große Chancen gibt es selten!

In den letzten Wochen konnte man in der Presse mehr und mehr Artikel über China und die immer neuen staatlichen Maßnahmen zur Einschränkung der Wirtschaft lesen. Wenig verwunderlich ist dabei, dass die Mehrzahl der Journalisten die Schritte der chinesischen Regierung in ein Licht rücken, das den Leser dazu bewegt, ein erneutes Aufblühen chinesischen Totalitarismus zu erwarten – schließlich regieren in Peking ja die Kommunisten!

Aus unserer Sicht basiert eine solche Einschätzung aber auf einer unzureichenden Kenntnis und Würdigung der relevanten Fakten. Wir möchten mit Ihnen heute einen anderen Blick auf das wirtschaftliche und politische Umfeld in China werfen und vor allem die Frage beantworten, warum sich daraus aus unserer Sicht eine sehr große, langfristige Investitionschance ergibt.

Gründe für die Maßnahmen der chinesischen Regierung

Das moderne China lebt vom Mittelstand. Die Zufriedenheit der chinesischen Bevölkerung mit ihrer Regierung basiert vor allem auf dem Aufschwung der letzten 40 Jahre, der viele Familien aus der Armut befreit und eine chinesische Mittelklasse geschaffen hat. Genau diese Zufriedenheit der Bevölkerung kann aber nur erhalten werden, wenn die Mehrheit realistischerweise eine weitere Zunahme ihres Wohlstands und ihrer Lebensbedingungen erwarten kann. Durch eine deutliche Zunahme der Ungleichheit in den letzten Jahren (vor allem in den Ballungsräumen) gerät diese allgemeine Zufriedenheit aber zunehmend in Gefahr.

In den großen Ballungsräumen ist es vor allem durch spekulativ getriebene Käufe zu einem extremen Anstieg der Wohnungspreise gekommen. Dies sorgt interessanterweise dafür, dass es zu weniger Eheschließungen und einem Rückgang der Geburtenrate kommt, weil sich viele Männer den obligatorischen Immobilienkauf vor einer Eheschließung nicht mehr leisten können. So entwickelt auch die Regierung zunehmend ein Interesse daran, den starken Anstieg der Immobilienpreise zu bremsen (diskutiert wird z.B. eine Grundsteuer auf nicht selbstgenutzte Immobilien). Vor allem hat China gelernt, dass ein geordnetes Bevölkerungswachstum für den Erhalt des Wohlstandes notwendig ist.

Das Bildungssystem hat in den letzten 20 Jahren ebenfalls die gefühlte und tatsächliche Ungleichheit in der Bevölkerung verstärkt. So schaffen es Kinder ohne den täglichen Besuch von Nachhilfeschulen zu Kosten von 20.000 – 30.000 € pro Jahr häufig nicht mehr auf eine der angesehenen Universitäten. Daraus erwächst das Dilemma, dass der Mehrheit der Bevölkerung zunehmend klar wird, dass ein gesellschaftlicher Aufstieg mangels finanzieller Mittel nicht mehr möglich sein wird. Dieser Umstand erklärt wiederum die recht rabiaten Methoden, mit denen die Regierung Xi in den letzten Monaten in die private Bildungswirtschaft eingegriffen hat. Denn die Partei kann es sich nicht leisten, dass sich in einer Mehrheit der Bevölkerung das Gefühl verfestigt, ihr Nachwuchs habe keine Aufstiegschancen mehr.

Das von Xi Jinping in den letzten Monaten geprägte Schlagwort der „common prosperity“ zielt vor allem auf eine Verminderung der zuvor genannten sozialen Ungleichheiten ab. Denn ohne den Erhalt der allgemeinen gesellschaftlichen Zufriedenheit gerät langfristig die Legitimation des Machtanspruchs der kommunistischen Partei in Gefahr.

Vor diesem Hintergrund wird es klar, dass vor allem die Wirtschaftsbereiche künftig stärker eingeschränkt sein werden, die das Ziel der Regierung eines allgemeinen Wohlstands- und Aufstiegsgefühls der Bevölkerung behindern könnten (Immobilien und Bildung).

Die große Chance

Die regulatorischen Maßnahmen im chinesischen Technologiesektor sind bis auf Ausnahmen im Kern wirtschaftlicher Natur und zielen vor allem darauf ab, eine Bildung zu starker Monopole zu verhindern. Daher wird der chinesische Technologiesektor aus unserer Sicht fälschlicherweise von Kommentatoren und Marktteilnehmern mit den zuvor genannten Branchen in einen Topf geworfen. Der Reflex vieler Investoren, derzeit jedes chinesische Unternehmen als uninvestierbar zu betrachten, hat dazu geführt, dass die beiden größten und immer noch wachstumsstarken Marktführer Alibaba und Tencent aktuell zu sehr attraktiven Preisen erworben werden können.

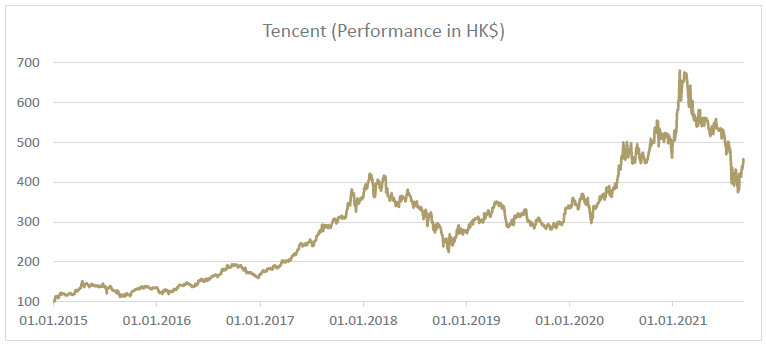

Von den beiden Unternehmen favorisieren wir Tencent, das rund um seinen Messenger-Dienst „WeChat“ ein ganzes Ökosystem an Dienstleistungen aufgebaut hat. Sowohl im privaten Bereich als auch im Business-Kontext ist WeChat nicht aus dem chinesischen Alltag wegzudenken. Zusätzlich ist Tencent im Bereich Spiele absoluter Marktführer, erzielt aber auch wesentliche Umsätze mit Werbung und Fintech-Dienstleistungen (WeChat Pay). Zusätzlich verfügt Tencent über ein Beteiligungsportfolio an chinesischen und internationalen Unternehmen mit einem Wert von rund 250 Mrd. €. Für dieses Jahr wird ein Gewinn von 17,6 Mrd. € und im kommenden Jahr von 21,5 Mrd. € erwartet. Tencent wird an der Börse mit rund 540 Mrd. € bewertet und notiert derzeit deutlich unter seinem Allzeithoch. Anders als jedes andere vergleichbare Technologieunternehmen wird Tencent mit nur dem 25-fachen des nächstjährigen Gewinns gehandelt.

Auch in den nächsten 5-10 Jahren kann Tencent aufgrund seiner starken Marktstellung aus unserer Sicht seine Gewinne komfortabel um 15-20% p.a. steigern. Uns fallen nicht viele Unternehmen ein, die eine ähnlich starke Marktstellung genießen und die realistisch noch so lange so hohe Wachstumsraten erreichen können.

Besonders interessant wird eine Beteiligung an Tencent über den Kauf der niederländischen Beteiligungsgesellschaft Prosus, die insgesamt 29% aller Aktien von Tencent im Gegenwert von ca. 156 Mrd. € hält. Der aktuelle Börsenwert von Prosus in Höhe von ca. 165 Mrd. € wird also fast vollständig durch den Wert der Tencent-Beteiligung abgedeckt. Zusätzlich erhält man als Aktionär aber noch ein aussichtsreiches Beteiligungsportfolio in den Branchen Internet-Plattformen, Zahlungswesen, Fintech, Essenslieferungen und Edtech im Gegenwert von ca. 54 Mrd. €. Eine Netto-Liquiditätsposition von 14 Mrd. € besteht obendrein. Zur Summe seiner Teile notiert Prosus also mit einem Abschlag von 26%. Mit einem Investment in Prosus profitieren Sie also sowohl vom weiteren Wachstum von Tencent als auch von der möglichen Wertsteigerung der vielen guten Beteiligungen, die Sie derzeit „kostenlos“ erhalten.

Interessant finden wir auch die Option, in Prosus (Tencent) und in Alibaba zu investieren. Da wir Tencent aber für deutlich attraktiver halten, würden wir die geplante Investitionssumme im Verhältnis von Zweidrittel zu einem Drittel zugunsten von Tencent aufteilen.

Fazit

Selbstverständlich verbleiben in einem Land wie China politische Restrisiken, die aufmerksam beobachtet werden müssen. Die chinesische Regierung und die kommunistische Partei werden aber die Zufriedenheit der Bevölkerung nur erhalten können, wenn deren Wohlstand kontinuierlich weiterwächst. Es wird also eine Grenze geben, über die man das Wachstum durch politische Maßnahmen nicht weiter belasten wird. Da die Marktteilnehmer momentan stark verunsichert sind, bietet sich derzeit eine sehr seltene Chance – und an der Börse gilt es, mutig zu sein, wenn die Situationen eintreten in denen absolute Top-Unternehmen wie Tencent einmal unterbewertet sind.

Ihr A-Team

Warum fahren, wenn man fliegen kann?

Jeder Unternehmer weiß, dass Umsatz- und Gewinnprognosen 5 Jahre in die Zukunft nicht das Papier wert sind, auf dem sie stehen. Dennoch können SPACs (Zweckgesellschaften, die eine Abkürzung für einen Börsengang darstellen) Langfristprognosen von 5-8 Jahren für die von ihnen an die Börse gebrachten Unternehmen vornehmen. Im Prospekt eines regulären Börsengangs wäre das gar nicht erlaubt.

Das ermöglicht einer Klasse von Unternehmen den Weg an die Märkte, die wir seit der Technologieblase Ende der 1990er so nicht mehr gesehen haben: Unternehmen in der Frühphase ihrer Entwicklung, ohne fertiges Produkt oder Umsatz.

Damit wären wir bei Joby Aviation, die mit dem SPAC „Reinvent Technology Partners“ verschmolzen werden sollen. Die Möglichkeit, mit dem Flugtaxi auf dem Weg zur Arbeit jeden Tag 1 Stunde zu sparen, ist natürlich sexy. Und wenn man dann als Aktionär noch daran erinnert wird, dass der Markt allein in den USA Umsätze in der Region von 500 Mrd. $ pro Jahr ermöglicht, wer ist dann nicht sofort „elektrisiert“ – denn man darf nicht vergessen, dass das Fluggerät zusätzlich noch elektrisch angetrieben wird.

Das treibt die Fantasie der Anleger, denn sie sehen ein potenziell hoch profitables Geschäftsmodell und vergessen, was auf dem Weg zur Umsetzung noch alles schief gehen kann:

- Es gibt noch kein fertiges Fluggerät, das alle Genehmigungen erhalten hätte.

- Wo dürfen Flugtaxis überhaupt fliegen und landen?

- Wie viele Kunden können sich den Transport leisten, auch wenn die Kosten nur bei einem Viertel eines Helikopters liegen sollen?

- Sicherheit: Wer möchte überhaupt mit einem Kleinstflugzeug von A nach B transportiert werden?

- Ist es realistisch, dass ein Unternehmen, das Transportdienstleistungen anbietet, Margen realisieren kann, die man nur von erfolgreichen, rein digitalen Geschäftsmodellen kennt?

Das Unternehmen prognostiziert, dass es erst in 2024 erste Umsätze geben wird, die natürlich stark ansteigen sollen. Für die Ehre, schon jetzt dabei zu sein, zahlt der Aktionär einen Marktwert von 6,9 Mrd. $ und damit das 3,4-fache des für 2026 angepeilten Umsatzes.

Für uns sind solche Unternehmen zu solchen Preisen uninvestierbar. Selbst wenn die Story futuristisch und sehr attraktiv klingt und die unablässigen Käufe gieriger Kleinanleger die Preise treiben, so wird der Kater nach der Party umso unangenehmer sein. Lassen Sie sich nicht mitreißen, denn es gibt auch wachsende Unternehmen in zukunftsträchtigen Märkten, die zu vernünftigen Preisen erworben werden können – man muss nur danach suchen.