Viele Investoren beschäftigen sich derzeit mit Liquid Alternatives. Warum? Weil unkorrelierte Erträge locken und Negativzinsen vermieden werden können. Mit simplen Anlagekonzepten können diese Eigenschaften aber nicht erreicht werden und bei näherer Betrachtung eröffnet sich dem interessierten Investor eine enorme Bandbreite an Anlagemöglichkeiten, die ihre eigenen besonderen Risiken mit sich bringen.

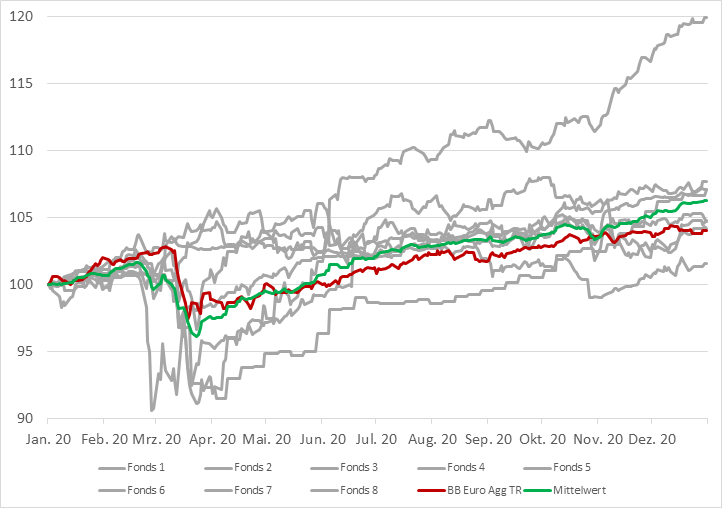

Was gilt es also zu beachten, wenn man mit Liquid Alternatives ein Profil darstellen möchte, das von Risiko und Ertrag her einem klassischen Anleihenportfolio guter Bonität nahekommt? Die folgende Abbildung verdeutlicht, dass Einzelstrategien (grau) temporär höhere Schwankungen aufweisen können und damit keine Lösung darstellen. Eine vereinfachte Kombination von nur 8 geeigneten Strategien, die wir in grün darstellen, ist aber bereits in der Lage, sowohl von Risiko als auch Ertrag einem Anleihenportfolio (rot) nahezukommen.

Nur ein Portfolioansatz wird also zum Erfolg führen, wenn man also Investor eine ausreichende Stabilität auf der Ertrags- und Risikoseite erreichen möchte. Und genau an diesem Punkt liegt die Kunst bei der Auswahl der geeigneten Liquid-Alternatives: Es braucht eine breite Kenntnis der vorhandenen Renditequellen, der Strategien, der innewohnenden Risiken, ein gutes Netzwerk und viel Erfahrung.